年末調整の注意点!配偶者控除も含めて5点だけお伝え!

今回は年末調整のお話です!

実はよく分かってないって方は結構多いんじゃないでしょうか?

自分も学生の時に、年末調整するよ!って言われて、僕は扶養の範囲内なので大丈夫です!と言って話し合いになりました。結局、年末調整をしてもらったのですが、なんで必要かはよく分からないままでしたね…。

社会に出るとほぼ間違いなく一度は関わってくる年末調整。ですが、学生の時に説明なんかはほとんどありませんよね。

だから必要なポイントに絞って重要な点を今回はお伝えしていきます。

その前に…サクッと説明

重要なポイントに行く前に少しだけ年末調整について説明を。

年末調整を簡単に言うと

会社が支給した1年間の給料・賞与から色々な金額を引いて、最終的な税金を確定してくれます。

えーる

年末調整自体はそこまで難しくないんですけど、必要な書類の説明が少ない事やそもそも知識が与えられていないので分からないですよね。

なので、これから重要な点にだけ絞って解説していきます!

要点は5点

かなり省略してはいますが、ここを押さえておけば年末調整をしてもらう側としては問題ないと思います。

①扶養控除申告書

②配偶者

③控除対象扶養者

④保険料控除・地震控除など

⑤住宅借入金特別控除

特に②は税制も変わったりしていますので、注意してください。

それでは上記の5点についての解説を今からしていきますね。

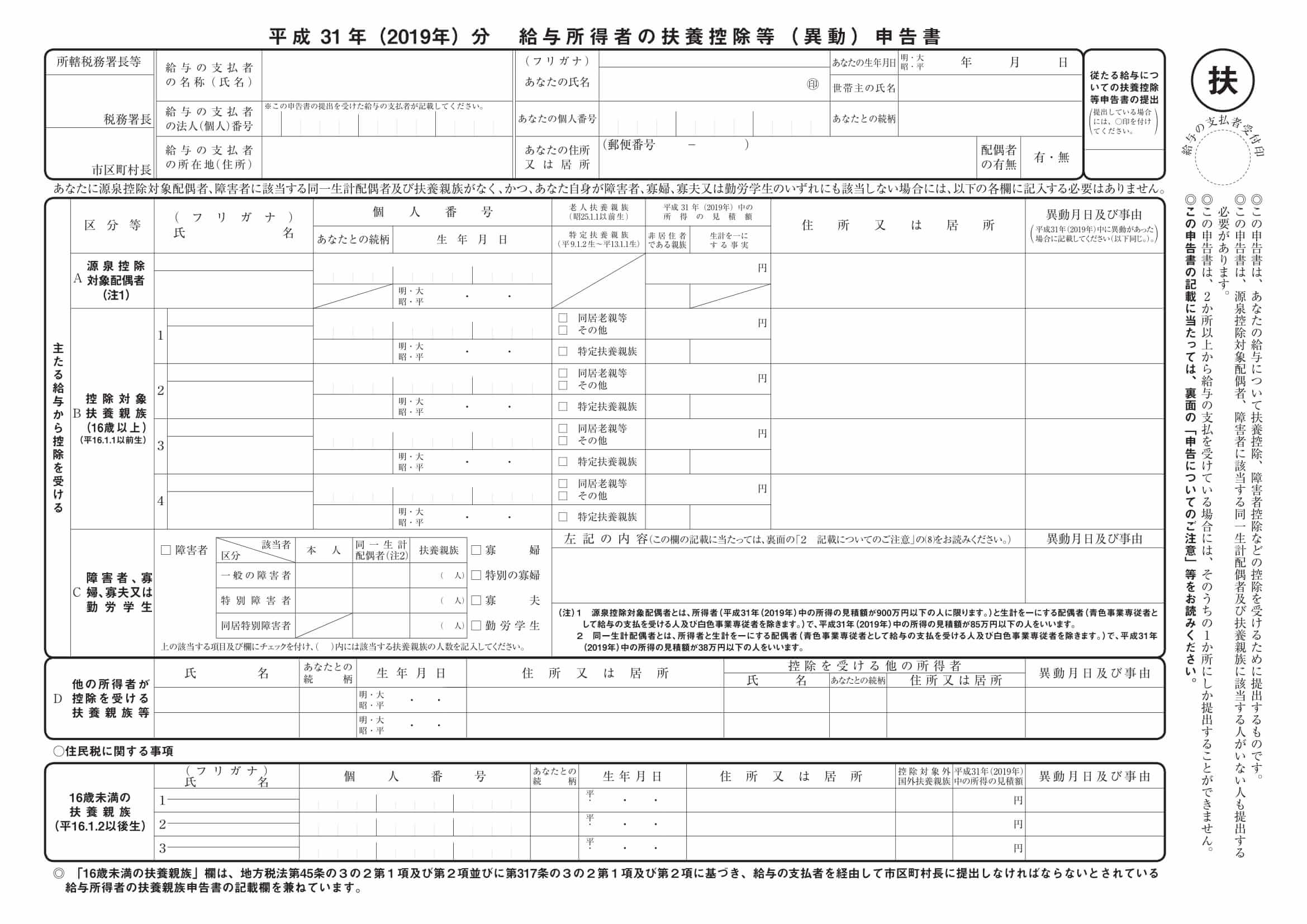

①切っても切れない扶養控除申告書

こんなやつですね。毎年、多少の変化はありますが見たことあると思います。

これは年末調整をするにあたって必須になります。

提出しないと年末調整を受けられないだけではなく、毎月引かれる所得税も高くなります。

収入によって税率が変わるので一概には言えませんが、毎月5,000円引かれるだけで済んだものが20,000円引かれるようになったりします。それくらい税率が変わります。

ただ、自分で確定申告をすれば戻ってくるので総額は一緒になります。

えーる

②配偶者控除はちょっと厄介

続いては配偶者控除です。

これは税制が変わったり、社会保険の扶養との絡みがあったり、ごちゃごちゃになりやすいですね。

まずは一般的に壁と言われる部分についてお話ししますね。

所得税の壁150万円、社会保険の壁130or106万円

よく130万円の壁とか、103万円の壁とか聞くことが多いと思います。

この壁とは所得税と社会保険の扶養に入れる範囲の事です。

※今回、住民税は考慮していません。住民税の壁は市区町村で違い、93万円だったり100万円だったりします

ちなみに扶養は所得税と社会保険とで別々に判断するって知っていますか?

これが一緒じゃないから話をややこしくしています。

そして2018年に改定があって少し騒がれていたと思いますが、あれは所得税の扶養の範囲の事です。これが103万円の壁から150万円の壁に上がりました。※ちなみに年収の要件があります。

ただし、社会保険の壁は130万円で据え置き。※ただこちらは、パート側の会社によっては106万円だったりするので確認が必要です。106万円の壁になるのは、主に大企業になりますが。

↓に簡単にまとめてみますね。

| 給与所得者の給料 1,120万円以下の場合 |

所得税の壁 | 社会保険の壁 |

| 税制改正前 | 103万円 | 130万円 |

| 税制改正後 | 150万円 | 130万円 |

給与所得者とは主に働いている人を指します。

夫がメインで働いていて妻がパートであれば夫の事を。妻がメインで働いていて夫がパートであれば妻の事ですね。

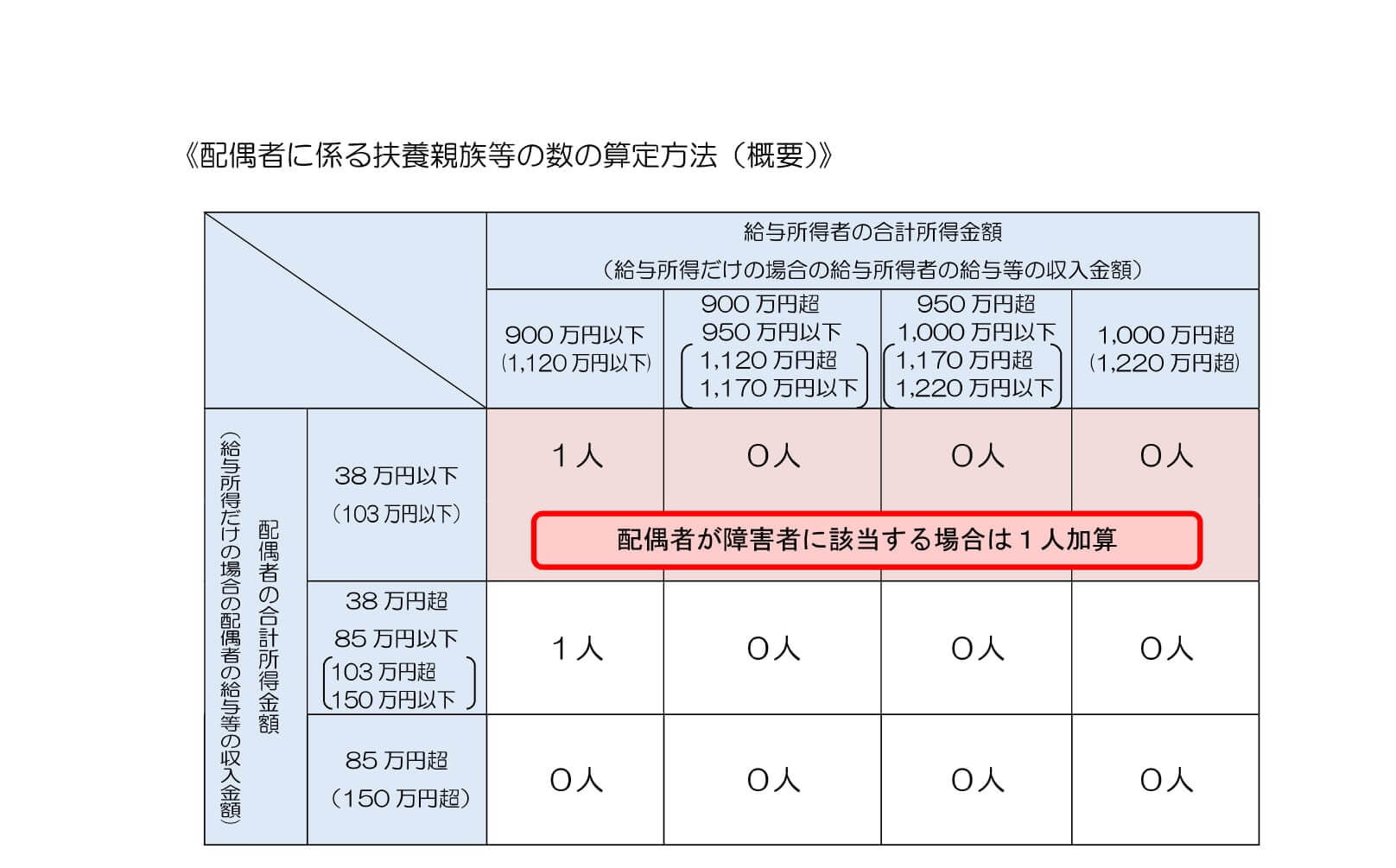

配偶者控除はメインで働いている人の年収で扶養に入れるか変わってくるので、わかりやすい表を載せておきます。

えーる

控除対象扶養親族に該当する人

続いて控除対象扶養親族についてです。扶養控除申告書で言うと、配偶者の下の段に書くところがありますね。

ここには16歳以上の対象になる親族を書きましょう。

↓に要件をまとめてみます。

要件

- 配偶者以外の親族

- 納税者と生計一(同居じゃなくても仕送りなどでその人が生活している)

- 年間の所得が38万円・令和2年以降は48万円。(給料だけなら103万円以下)

- 青色事業専従者として給料をもらっていない事。白色事業専従者ではない事。

この4つの要件をすべて満たした方が対象になります。

色々要件があって難しく思うかもしれませんが、個別に見ると大したことはないです。

簡単に解説していきますね。

要件の解説

まず、配偶者以外の親族についてですが、ここで言う親族とは、6親等内の血族及び3親等内の姻族というくくりがありますが、現実的には子供や親、伸ばしても祖父母や孫くらいまでだと思うので気にしなくていいです。

続いて生計一ですが、その人の収入を頼りに暮らしているかで判断してください。

別に同居じゃなくても大丈夫です。進学で県外に行っている子供や実家にいる親でも仕送りをしていて、それを頼りに生活している方であればこの要件は満たします。

年間の所得が38万円、令和2年以降は48万円となっていますが、あまりピンとこないと思います。

これは給料だけで言うと年間103万円までです。ちなみに令和2年以降も変わりません。

基礎控除と給料所得控除の関係なのですが、詳しい説明は難しくなるので控えます。

103万円は令和2年以降も変わらないと覚えておいてください。

年金受給者の親の場合は、年齢や公的年金以外の年金の受給がないかも注意が必要です。

ちなみに公的年金のみの場合は、65歳未満であれば108万円以下、65歳以上あれば158万円以下であれば扶養に出来ます。

最後に専従者についてですが、身内の個人事業主に雇われていないかで判断してください。

身内に個人事業主がいない人は気にしくなくて大丈夫です。

えーる

注意点

注意なのが、四つの要件をすべて満たしても16歳未満は対象ではありません。

これは児童手当が始まったときに、所得税の扶養の範囲から16歳未満は除かれました。所得税の扶養からは除かれますが、社会保険の扶養には入れます。

ただ、一番下に16歳未満の扶養親族を書く欄がありますよね。

これは、16歳未満でも住民税の計算には扶養として含まれるので、住民税は安くなります。

忘れないように記入しましょう。

えーる

保険料控除証明書類はなくさないように

この辺からはさっくり行きますね。

使いそうな控除書類はこんな感じですかね。

- 生命保険・医療保険

- 地震保険

- 国民年金

- 国民健康保険

- iDeCo

大体の控除証明書類は10月くらいに各関連会社から届くと思います。

ただ、国民健康保険だけは自分で払った領収書などで管理しておく必要があります。特に何の書類も届かないので。

どうしても金額が分からなければ市役所などで発行してもらえます。

その他の控除書類は無くすと再発行をしてもらわないといけないですし、年末調整までに間に合わないと控除を受けるには自分で確定申告をしなくていけません。

そのため絶対に無くさないようにしましょう。どうしても不安なら届いてすぐに経理担当者の方に渡してみるのも手かもしれませんね。

住宅借入金特別控除は2年目から

最後に住宅借入金特別控除です。これは住宅ローン控除とも言いますね。

なぜ2年目からと書いてあるかですが、1年目は自分で確定申告をしなくてはいけないからです。

1年目に確定申告をした後に、税務署から住宅借入金特別控除申告書という用紙を貰えます。

毎年その書類と借入金の年末残高証明書を提出することで、2年目から年末調整で控除を受けることが出来るようになります。

この控除は基本的に凄く大きな額になるはずですので、最初の確定申告を忘れないようにしましょう。

えーる

まとめ

少し長くなりましたがこんな感じですかね。

難しいところもあったかもしれませんが、理解して損なく年末調整を終えられるようにしましょう。

控除書類が漏れていたり、扶養に入れていなかったりしても誰も教えてくれません。※控除書類は場合によっては経理の方が教えてくれるかもしれませんが。

正直、納税は国民の義務というからには授業等できちんと説明して欲しいと思いますが、嘆いても損をするだけなので税金については自分で勉強するしかありません。

税金の一般的な質問などであれば、>お答えできる範囲であれば受け付けています。

直接の税額についてのご相談は税理士の独占業務になりますのでお答えできません。

それ以外であればお気軽にどうぞ。

最後まで読んでいただきありがとうございました。